Что такое фискальная политика?

⚡ Фискальная политика ⚡ — это совокупность финансовых мероприятий государства по регулированию правительственных доходов и расходов. Она значительно видоизменяется в зависимости от таких стратегических задач, как, например, антикризисное регулирование, обеспечение высокой занятости, борьба с инфляцией.

Современная фискальная политика включает прямые и косвенные финансовые методы регулирования экономики.

К прямым относятся способы бюджетного регулирования. За счет бюджета финансируются:

- а) затраты на расширенное воспроизводство

- б) непроизводительные расходы государства

- в) развитие инфраструктуры, научных исследований и т.п.

- г) проведение структурной политики

- д) содержание военно-промышленного комплекса и др.

С помощью косвенных методов оказывается воздействие на финансовые возможности производителей товаров и размеры потребительского спроса. Важную роль здесь играет система налогообложения. Изменяя ставки налогов на различные виды доходов, предоставляя налоговые льготы, снижая необлагаемый минимум доходов и т.п., государство стремится добиться возможно более устойчивых темпов экономического роста и избежать резких взлетов и падений производства.

В зависимости от характера использования прямых и косвенных методов различают два вида фискальной политики государства:

- а) дискреционную

- б) политику автоматических стабилизаторов

Проанализируем их подробнее.

Дискреционная политика

Дискреционная (от лат. discrecio — действующий по своему усмотрению) политика означает следующее. Государство сознательно регулирует свои расходы и налогообложение в целях улучшения экономического положения страны. При этом правительство учитывает следующие проверенные на практике функциональные зависимости между переменными величинами.

Первая зависимость состоит в том, что рост государственных расходов увеличивает совокупный спрос (потребление и инвестиции). Вследствие этого возрастает выпуск продукции и занятость трудоспособного населения.

Другая зависимость показывает, что увеличение суммы налогов уменьшает личный располагаемый доход домашних хозяйств. В этом случае сокращаются спрос и объем выпуска продукции и занятость рабочей силы. И наоборот, снижение налогов ведет к возрастанию покупательских расходов, выпуска продукции и занятости.

Указанные зависимости используются в дискреционной политике для воздействия на экономический цикл. Разумеется, эта политика отличается на разных фазах цикла.

Например, при кризисе проводится политика экономического роста. Для увеличения объема ВНП расширяются государственные расходы, снижаются налоги, причем повышение расходов сочетается с уменьшением налогов. Итогом является уменьшение спада производства.

Когда происходит инфляционный рост производства (подъем, вызванный избыточным спросом), то правительство проводит политику сдерживания деловой активности — сокращает государственные расходы, увеличивает налоги. В результате снижается совокупный спрос и соответственно уменьшается объем ВНП.

Политика автоматических (встроенных) стабилизаторов

Второй вид фискальной политики — политика автоматических (встроенных) стабилизаторов. Автоматический стабилизатор — экономический механизм, который без содействия государства устраняет неблагоприятное положение на разных фазах делового цикла. Основными встроенными стабилизаторами являются налоговые поступления и социальные выплаты.

На фазе подъема, естественно, растут доходы фирм и населения. Но при прогрессивном налогообложении еще быстрее увеличиваются суммы налогов. В этот период сокращается безработица, улучшается благосостояние малообеспеченных семей. Следовательно, уменьшаются выплаты пособий по безработице и иные социальные расходы государства. Заодно снижается совокупный спрос, а это сдерживает экономический рост.

В фазе кризиса налоговые поступления автоматически уменьшаются, и тем самым сокращается сумма изъятий из доходов фирм и домашних хозяйств. Одновременно возрастают выплаты социального характера, в том числе пособия по безработице. Значит, увеличивается покупательная способность населения, что помогает преодолеть спад производства.

Налогообложение в финансовом регулировании макроэкономики

Из сказанного видно, какое огромное значение имеет налогообложение в финансовом регулировании макроэкономики. В связи с этим фискальная политика государства должна быть направлена на совершенствование налогового законодательства и практики сбора налогов.

Рассмотрим в качестве примера наиболее важную разновидность налогов — подоходный налог, который устанавливается на доходы физических лиц и прибыль фирм. Как определяется величина этого налога?

Сначала подсчитывается валовой доход — сумма всех доходов, полученных физическими и юридическими лицами из разных источников. По законодательству обычно разрешается из валового дохода произвести следующие вычеты:

- а) производственные, транспортные, командировочные и рекламные расходы

- б) различные налоговые льготы (необлагаемый минимум доходов, суммы пожертвований, льготы для пенсионеров, инвалидов и др.). Значит, облагаемый налогом доход — это разница между валовым доходом и указанными вычетами.

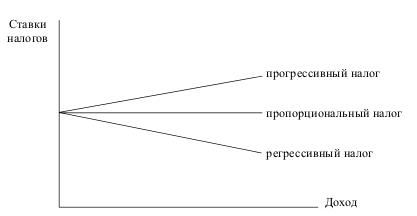

Важно установить оптимальную налоговую ставку (размер налога на единицу обложения). Различаются следующие ставки налога:

- прогрессивные, которые возрастают с увеличением доходов

- пропорциональные — единый процент уплаты налогов независимо от размеров доходов

- регрессивные, которые снижаются в большей мере в сторону меньших доходов

Практика показывает, что при чрезвычайно высоких ставках налогов подрываются материальные стимулы к труду и новаторству. Непомерное возрастание в 1960—1970-х гг. в западных странах налогового бремени вызвало «налоговые бунты», широкое уклонение от налогов, привело к утечке капиталов и бегству получателей высоких личных доходов в страны с более низким уровнем налогообложения.

Напротив, снижение ставок налогов может способствовать стремлению работников и предпринимателей увеличивать производство и получать большие доходы. Одновременно расширяется налогооблагаемая база — заработная плата и прибыль.

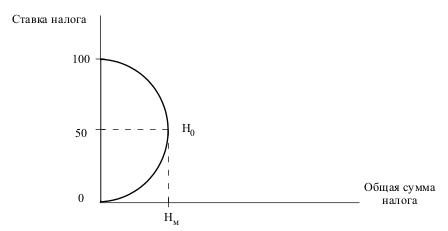

Группа американских специалистов во главе с профессором А. Лаффером изучила зависимость суммы налоговых поступлений в бюджет от ставок подоходного налога. Эта зависимость отражена в кривой Лаффера.

Было теоретически доказано: ставка налога в 50% Н0 является оптимальной. В таком случае достигается максимальная сумма налогов Н . При ставке налога выше Н0 резко снижается деловая активность фирм и работников, и тогда доходы уходят в теневую экономику. При ставке налога, близкой к 100% и равной 100%, полностью исчезают стимулы к трудовой деятельности и предпринимательству

Признано, что высшая ставка налогообложения (для самых высоких доходов) должна быть 50—70%. Американцы говорят, что при столь высокой ставке налога, как в Швеции (75%), в США никто не стал бы работать в легальной экономике.

В течение 1980 — начале 1990-х гг. в ведущих странах Запада проводились радикальные налоговые реформы. Их цель — ввести более равномерное налогообложение равных по величине доходов, уменьшить налог на прибыли компаний, снизить прогрессивность налогообложения, ликвидировать ряд налоговых льгот.

Кстати, с самого начала экономических преобразований в России правительство взяло ориентир на введение чрезвычайно высокого налогообложения на доходы фирм (все виды федеральных, региональных (собираемых субъектами Российской Федерации) и местных налогов и взносов в различные фонды доходили до 85—90%), что отрицательно сказалось на состоянии национальной экономики и перспективах ее подъема. Не случайно ответной реакцией явилось широкое развитие теневой экономики. В итоге Правительство Российской Федерации было не в состоянии собрать в доходную часть бюджета до половины предусмотренных налоговых поступлений.

Сотрудники налоговой полиции обнаружили свыше ста способов уклонения от налогов. Вот несколько, пожалуй, самых простых:

- занижается объем произведенной продукции

- завышается себестоимость товара (чтобы скрыть часть прибыли)

- торговая выручка, полученная наличными, не приходуется, не указывается

- используются чужие расчетные счета в банке по взаимной договоренности предпринимателей

- при сдаче товаров в коммерческий магазин накладная (документ о поставке товаров) оформляется, но не регистрируется

- и т.д.

Таким образом, теневая экономика наносит серьезный ущерб формированию доходной части государственного бюджета.